Concurrence entre Airbus et Boeing

Face à trois géants américains dans les années 1970, le nain européen Airbus a réussi à survivre grâce à la famille d'avions A300 A310, en grignotant des parts de marché lentement mais sûrement, et à devenir puis rester leader du segment majeur des monocouloirs, avec la famille A320. Contrairement au japonais Mitsubishi et au canadien Bombardier qui ont dû jeter l'éponge, et même au chinois Comac qui peine à trouver des compagnies clientes en dehors de la Chine ; le C919 souffre à la fois de nombreuses années de retard et d'une obsolescence technique dissuasive, et son carnet de commandes n'est que de 6% de la somme des carnets de commande d'Airbus et de Boeing.

En 30 ans, Airbus est ainsi devenu leader mondial de l'aéronautique devant Boeing. Et depuis, les deux géants constituent ensemble un duopole extrêmement difficile à concurrencer, Bombardier a fait faillite malgré son avion C-series. excellent au niveau technique et qui a supplanté l'A319.

Jusqu'à présent, le brésilien Embraer a été très prudent, prenant bien soin de ne pas attaquer frontalement les fortes positions d'Airbus et Boeing sur les segments de monocouloirs, mais cela pourrait changer bientôt à condition de trouver un financement, par des pays comme l'Arabie Saoudite, la Turquie ou la Corée du Sud. (Embraer envisagerait de développer un avion pour concurrencer Airbus et Boeing ; l'entreprise nie)

Le Japon pourrait relancer un projet d’avion de ligne pour 2035, avec un budget envisagé de 25 Milliards d'euros, et une propulsion à l'hydrogène.

Depuis la fin des années 1990, Boeing et Airbus s'affrontent essentiellement dans le domaine des avions civils, mais aussi dans le domaine de la défense. Boeing Defense, Space & Security est également concurrent d'Airbus Defence and Space, filiale d'Airbus Group, dans d'autres domaines, notamment celui des avions militaires[1] et des lanceurs[2].

Cette situation résulte d'une série de fusions au sein de l'industrie aérospatiale mondiale, Airbus ayant débuté sous la forme d'un consortium paneuropéen, tandis que l'américain Boeing a absorbé son ancien grand rival, McDonnell Douglas, en 1997. D'autres fabricants, tels que Lockheed Martin et Convair aux États-Unis, et British Aerospace (aujourd'hui BAE Systems) et Fokker en Europe, n'étaient plus en mesure de rivaliser et se sont effectivement retirés de ce marché.

La concurrence entre les deux avionneurs est féroce depuis des décennies, elle conduit à des parts de marché fluctuantes d'une année à l'autre ; mais

- Airbus a clairement l'avantage sur les segments de monocouloirs avec une part de marché de 55 à 60% (59% en 2017, Airbus devance Boeing en 2017 en commandes mais reste numéro deux des livraisons, Airbus vise 60% du marché des monocouloirs face à Boeing En 2012 selon des sources industrielles, le groupe américain avait fermement l'intention de se battre pour capter la moitié du marché),

- alors que Boeing tend à garder une avance pour les bicouloirs environ 55 - 60%. (Airbus est un leader solide dans le segment des avions à fuselage étroit, avec une part de marché estimée par les analystes à 62 % (sur la base des chiffres du carnet de commandes), tandis que Boeing est un acteur dominant sur le marché des avions à fuselage large, avec une part de marché estimée par les analystes à 64 % sur la base de son carnet de commandes actuel et à 62 % si l'on tient compte des chiffres de la flotte installée.)

Globalement en valeur au prix catalogue le chiffres d'affaires est, pour chacun des deux acteurs du duopole, très proche de 50% (en 2017 134.7 Milliards de dollars versus 137.7)

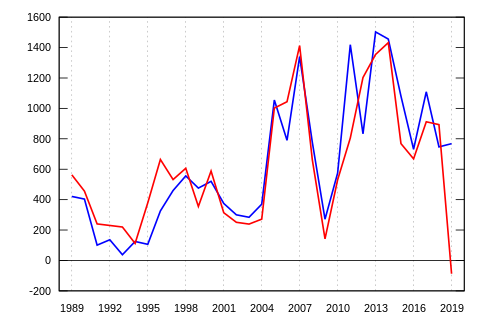

Et toujours globalement, 3 graphiques permettent de constater les évolutions depuis ces dernières années entre 2011 et 2023 :

- en matière de livraisons

- de commandes nettes

- et de carnet de commandes (backlog).

Le groupe américain peine toujours à se relever de la crise du 737 Max, qui a plombé ses livraisons (et ses commandes) en 2019, comme le montre le premier graphique. (Airbus a creusé l’écart avec Boeing en 2023)

- 75% des livraisons concernent les petits-porteurs, de la famille A320 chez Airbus et 737 Max chez Boeing.

- Au niveau des commandes, après deux années au coude à coude, Boeing a de nouveau décroché (graphique 2). Pourtant ses prises de commandes, nettes des annulations, ont presque doublé, à 1.314 unités.

Mais en face, Airbus a continué à engranger les méga contrats, notamment en fin d'année 2023 avec celle de Turkish Airlines (150 A321neo et 70 A350), d’EasyJet (52 A320neo et 101 A321neo) ou bien encore celle d’Avolon (100 A321neo) ; et à vendre l'A321 en très grand nombre (1286), jusqu’à pulvériser le record du secteur qu’il avait signé en 2013 (1.503 ventes nettes), grâce à 2 094 ventes. Arbus profite à plein d'un A321 sans vraie concurrence chez Boeing, et en particulier de l'A321 XLR extrêmement efficient face au 787 (Boeing ne peut pas proposer d'avion ayant des coûts d'exploitation aussi bas et en est réduit à proposer des bicouloirs).

Les mêmes graphiques sont disponibles pour la période 2012 - 2022. (Airbus toujours n°1 du marché devant Boeing en 2022) En 2022, le rebond du transport aérien après deux années de crise sanitaire a relancé les commandes des compagnies. Les deux avionneurs ont aussi pu accroître les cadences de livraisons. Notamment Boeing qui était en outre empêtré dans ses propres crises (les deux crashs mortels du 737 Max et les défaillances du Dreamliner)

Sur le long terme, le duopole Airbus-Boeing n'a pas de souci à se faire, même si le chinois Comac finit par obtenir la certification de son C919 et s'il parvient à vendre cet avion ailleurs qu'en Chine (près de 1000 ventes pour le moment, en Chine). La flotte d'avions dans le monde devrait doubler d'ici 2036.

Le géant européen estime qu'il faudra produire 35 000 nouveaux appareils d'ici là, pour une valeur de 5 300 milliards de dollars. Boeing est encore plus optimiste et évalue à 41 000 le besoin de nouveaux avions d'ici 20 ans.

Boeing a annoncé une perte nette de 2 milliards de dollars (1,6 milliard de livres sterling) pour l'exercice 2023, tandis qu'Airbus a enregistré un bénéfice net de 3,8 milliards d'euros (3,2 milliards de livres sterling).

Histoire : 30 ans pour Airbus pour devenir leader mondial

La concurrence entre les deux avionneurs commence avec le lancement du projet Airbus A300B, à la fin des années 1960 (1er vol en 1972), sous forme d'un GIE, Groupement d'Intérêt Economique en 1969.

La famille A300-A310 s'est vendue à 816 exemplaires toutes versions confondues, pour un même diamètre de fuselage, pour économiser sur la conception et diminuer à la fois les coûts de production et de maintenance.

C’était une première en Europe car l’industrie aéronautique y était alors extrêmement morcelée, avec une production des avions civils ne dépassant pas 280 exemplaires par modèle (diamètre de fuselage), ce qui était très loin de la rentabilité ; tandis que Boeing réussissait en général à dépasser 1000 exemplaires, très aidé aussi financièrement par des contrats militaires.. "La série de 280 Caravelle produites est honorable par rapport aux 101 Comet de tous types, 54 VC-10 et Super VC-10, 117 Trident et même 232 BAC 1-11. Mais quand on la compare aux scores des deux produits américains (de l’ordre de 2500 DC-9 et dérivés et 5000 Boeing 737 de tous modèles), on constate que le succès commercial n’a pas atteint ce qu'on aurait pu espérer."[3]

De son côté, jusqu'au début des années 1950, la firme Boeing concevait et produisait principalement des avions militaires destinés à l'armée américaine, mais avec des retombées très positives pour les avions commerciaux (civils) :

- pour l'avion de ligne 707 –plus de 500 ravitailleurs produits, de type KC-135 Stratotanker développé parallèlement au Boeing 707 Boeing 707, de même apparence générale. Une version de transport, le C-135 Stratolifter C-135 Stratolifter, est dérivée du KC-135, et d'autres versions ont suivi : le RC-135 de reconnaissance, l'OC-135 d'observation, le WC-135 de reconnaissance météorologique, le poste de commandement et de contrôle EC-135. En tout 820 appareils construits, ce qui était gigantesque et le reste encore

- l’étude détaillée du 747, pour répondre à un appel d’offres en 1961 de l’USAF pour un avion militaire de transport, et financée pendant un an. L'appel d'offres fut perdu par Boeing en faveur de Lockheed, avec ce qui est devenu l’avion de transport Galaxy C-5, mais cela explique en partie pourquoi le 747 s’est si bien vendu pour le fret, notamment grâce à sa porte cargo frontale se soulevant à l’avant et à la rapide conversion fret-passagers. L’appel d’offres a aussi permis de mettre au point des réacteurs suffisamment puissants, également grâce à un financement des études par les Etats-Unis.

Ces succès commerciaux de l’A300-A310, après la réussite technique exceptionnelle du Concorde (mais un échec cuisant au niveau commercial) ont permis aux industriels européens de reprendre confiance, et de concevoir l’avion révolutionnaire A320 dès 1984.

En 1988, Airbus met en service l'A320, biréacteur moyen courrier, monocouloir (donc à fuselage plus étroit), et qui intègre des concepts révolutionnaires pour l'époque. Les avions de cette famille (A318, A319, A320, A321) vont se vendre très largement (4 726 exemplaires livrés fin 2010), et ce large succès (à hauteur de la réussite commerciale du Boeing 737 concurrent) aide grandement Airbus à rattraper Boeing.

« Le programme A300-A310 a marqué le point de départ du succès industriel d'Airbus et a dépassé toutes les attentes avec 821 commandes à son actif », a souligné le président du constructeur, Gustav Humbert. "Airbus prépare la sortie de sa première famille d'avions A300-A310" Mais l'aéronautique française a aussi beaucoup bénéficié des programmes Caravelle, qui "montra notamment qu’il ne peut pas y avoir de large succès commercial sans une pénétration du marché nord-américain" et Concorde.

- Avec Caravelle "Sud-Aviation se forgea une image de fournisseur sérieux et crédible pour l’industrie du transport aérien. Cette image, encore renforcée par la qualité technique reconnue du Concorde, fut un argument extrêmement favorable pour Airbus" "Les raisons du relatif échec commercial ont fait l’objet de nombreuses analyses, qui s’avéreront précieuses lors du lancement des futurs produits Airbus. Caravelle s’est rapidement trouvée dépassée en performances économiques par ses concurrents plus récents, en raison en particulier d’une section du fuselage non adaptée au transport de fret en conteneurs de soute"

- Le programme Concorde a fait progresser l'ensemble des industries du secteur aérospatial européen, en particulier en France. Certains équipementiers français n'auraient pas pu être retenus sur l'Airbus s'ils n'avaient pas fait leurs preuves sur Concorde. Beaucoup pensent, tout simplement, qu'on n'aurait pas réussi l'Airbus si on n'avait pas fait Concorde. Les leçons apprises ont été mises à profit pour éviter aux hommes politiques de répéter à propos de l'Airbus – qui risquait de naître lui aussi comme un programme politique, même si ses bases économiques et commerciales étaient autrement solides – les erreurs qui ont tant nui au déroulement du programme Concorde. L'absence d'une instance de haut niveau chez les industriels, unique et stable, fixant une stratégie claire, a certainement entraîné des retards considérables. Le caractère politique de l'entreprise et les considérations de prestige3 conduisirent à des structures de management complexes, qui ne donnaient pas le pouvoir de décision à un responsable unique, et dont sir James Hamilton, l'alter ego britannique de Forestier à la tête du CMB (Concorde Management Board), créé en 1967 pour améliorer l'efficacité de l'action officielle, déclara « qu'il n'y avait aucun doute que ce processus de décision était incroyablement tortueux »4. Trop d'équipements ont été choisis en fonction des contraintes imposées par la notion de prestige national et par la nécessité de respecter l'équilibre des dépenses dans les deux pays, et non pas sur la base de la qualité ou de l'expérience. La conduite du programme en régie n'a pas incité les constructeurs à contrôler énergiquement les dépenses. Pages 44 et 45

L’histoire d’Airbus conduit à distinguer sept périodes :

- la gestation d’Airbus, de 1965 à 1968, se terminant par la signature, le 26 septembre 1967, du protocole d’accord entre les gouvernements français, anglais et allemand, lançant une phase préliminaire de définition ;

- la naissance d’Airbus, de 1968 à 1970, marquée par le retrait du gouvernement britannique, la signature de l'accord intergouvernemental du 29 mai 1969 entre la France et l’Allemagne et la création d’Airbus Industrie, le 18 décembre 1970

- l’enfance d’Airbus, de 1970 à 1974, révélant la pertinence des organisations techniques et industrielles mises en place, tous les objectifs du programme de développement de l’A 300 B étant atteints ;

- la jeunesse d’Airbus, de 1974 à 1978, consolidant ces premiers résultats, malgré un environnement peu favorable, avec l’apprentissage du marché et la mise en place des organisations administratives et financières ;

- l’adolescence d’Airbus, de 1978 à 1984, marquée par la reconnaissance du produit par le marché, par le retour des Britanniques et par le lancement de l’A 310 ;

- l’âge adulte d’Airbus, de 1984 à 1998, associé à une nouvelle équipe de direction, au lancement et à la mise en service des familles A 320 et A 330-A 340, et à la réussite sur l’objectif de partage du marché mondial avec Boeing ;

- la maturité d’Airbus, à partir de 1998, concrétisée par le maintien d’une pénétration commerciale égale à celle de Boeing, le lancement de l’A 380 et la mise en place d’une nouvelle organisation industrielle, plus classique. [1] Page 46

En 1985, "la politique d’Airbus Industrie (AI) a pour objectif d’atteindre la parité avec Boeing, grâce à l’élargissement de sa gamme. Poussé par AI et Aérospatiale mais freiné par le partenaire allemand, l’avion A 320 est enfin lancé le 2 mars 1984 et certifié le 26 février 1988. L’A 320, aîné de la famille des standard body (fuselage étroit), est décliné dans plusieurs versions : A 321, A 319 et A 318, lancées en 1989, 1993 et 1999. Grâce aux avancées techniques apportées dans le domaine des systèmes et à une grande efficacité opérationnelle, ces produits ont un grand succès commercial (920 avions livrés à la fin de 1998).

Avec l’objectif de défier Boeing dans le domaine d’exclusivité des avions longs courriers, les produits bi- et quadriréacteurs A 330 et A 340, fondés sur une même cellule, sont lancés le 5 juin 1987 et certifiés en décembre 1992 et octobre 1993".[2] page 60. Ces deux long courriers à larges fuselages (même diamètre que l'A300 et l'A310) : l'A340 et l'A330, ont beaucoup d'éléments en commun, mais diffèrent sur le nombre de réacteurs : l'A330 est un biréacteur, l'A340 un quadriréacteur. Leur poste de pilotage est très similaire à celui de l'A320.

En 1995, Boeing met en service son propre biréacteur à très long rayon d'action, le B777; très réussi mais dont il fallut attendre la version -300 ER pour constater le succès commercial.

Et pour tenter de contrer la très lucrative gamme des A320, Boeing rajeunit ses B737 (lancés en 1967), à partir de 1997. Mais Boeing attendra plus de 15 ans avant de produire un avion réellement nouveau, le B787 dont la mise en service a lieu en 2011. Airbus réplique avec l'A350, dont la mise en service suit de 3 ans celle du B787.

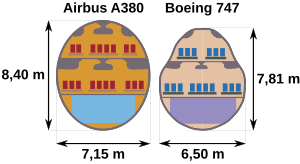

Le marché des très gros porteurs, chasse gardée du vénérable Boeing 747, lancé en 1969, est attaqué par Airbus avec la mise en service de l'A380 en 2007.

Mais le 777 biréacteur a finalement dépassé en ventes le 747 quadriréacteur.

Et alors que traditionnellement, il ne s'écoule guère plus d'une année entre la présentation et la mise en service des avions commerciaux, l'A380 a souffert d'un délai supplémentaire de près deux ans. La situation est pire chez Boeing, puisque le B787 est mis en service en 2011, quatre ans après sa présentation.

Dans le segment des monocouloirs, Boeing avait le projet de lancer un nouvel avion mais a été pris de vitesse par Airbus, qui n'avait qu'à lancer une modernisation (l'A320 neo) pour exploiter la disponibilité de nouveaux réacteurs (CFM LEAP) de 15% plus efficients. Ceci a contraint Boeing à répliquer au plus vite, avec une modernisation de plus, le 737 Max qui n'est toujours pas au niveau de son concurrent Neo, et qui souffre de très graves problèmes causant deux crashs et 246 morts

"Le bilan à la fin de l’année 1998 permet de mesurer le résultat des diverses actions menées par les deux compétiteurs. AI atteint son objectif de part de marché, garant d’une certaine pérennité dans son domaine d’activité :

- 30 % en 1989,

- 40 % en 1994

- 50 % en 1999.

Boeing n’obtient pas, et de loin, le niveau prévu de réduction des coûts et doit, de ce fait, afficher en 1997 les premières pertes de son histoire. Dans le même temps, les partenaires Airbus réalisent les gains attendus."[3] page 61

Et Airbus devient numéro 1 mondial au niveau des prises de commandes en 1999, malgré le lancement du Boeing 777 qui ne devient un best seller que quelques années plus tard avec la version 777-300 ER..

Commercialisation : commandes, livraisons et carnets de commandes

Boeing qui dominait largement pendant 20 ans s'est fait rattraper et dépasser par Airbus

Les chiffres des tableaux suivants montrent que Boeing a largement dominé le secteur jusqu'au début des années 1990 (le chiffre en gras correspondant à l'année où l'un des deux groupes a enregistré plus de commandes ou livraisons).

Par exemple en 1991, 1992, 1993 au niveau des commandes, et jusqu'en 2002 au niveau des livraisons.

Mais depuis une vingtaine d'années on constate un coude à coude, que ce soit dans les commandes (avec un avantage pour Airbus) ou pour les livraisons depuis les années 2000, sauf exceptions, et un effondrement des commandes dû à la crise économique de 2008 et à la crise sanitaire en 2020.

Les deux constructeurs désormais de taille comparable

Airbus et Boeing alternent en tant que leader, pendant la décennie 2000-2011

En 2000, Boeing est devant à la fois pour les commandes et les livraisons

En 2001 et 2002, Airbus dépasse Boeing pour les commandes, mais Boeing reste leader pour les livraisons

En 2003, 2004 et 2005, Airbus est leader à la fois pour les commandes et les livraisons

En 2005, Airbus a, pour sa 3e année, surclassé son rival et est devenu le premier constructeur mondial d'avions civils, livrant 378 appareils, soit 54,4 % du marché mondial, contre 290 pour Boeing[4]. (cette source indique 270, c'est en fait 290 : source: website Boeing/Orders and Deliveries). La même année, Airbus a engrangé 1 111 commandes (52,6 % du marché), contre 1 002 à Boeing[5].

En 2006 et 2007 Boeing redevient no 1 mondial pour les commandes, mais Airbus reste leader pour les livraisons. Au niveau des commandes nettes, Boeing dépasse légèrement Airbus, avec 51,3 % de parts de marché (2007).

Au niveau des livraisons, l'avantage est inverse : 50,6 % pour Airbus.

« Boeing reste le numéro un mondial en termes de prises de commandes nettes (commandes brutes déduction faite des annulations et des levées d'option) avec 1 413 avions contre 1 341 pour Airbus. L'avionneur européen revendique cependant la première place en commandes brutes (nombre de contrats engrangés dans l'année) avec 1 458 appareils contre 1 423 pour son rival américain. De même le groupe européen reste premier pour les avions livrés : 453 contre 441 pour Boeing[6]. »

| Airbus | Boeing | |||

|---|---|---|---|---|

| Commandes | Livraisons | Commandes | Livraisons | |

| Monocouloirs | 914 A320 | 367 A320 | 846 B737 | 330 B737 |

| Long rayon d'action | 198 A330 23 A340 | 6 A300 68 A330 11 A340 | 36 B767 141 B777 | 12 B767 83 B777 |

| Futurs long rayon d'action | 290 A350 | 0 A350 | 369 B787 | 0 B787 |

| Gros et très gros porteurs | 33 A380 | 1 A380 | 21 B747 | 16 B747 |

| Total | 1 458 | 453 | 1 413 | 441 |

| (Commandes Airbus[7] au 31 décembre 2007 et commandes Boeing[8] au 31 décembre 2007) | ||||

En 2008, 2009, 2010 et 2011, Airbus redevient leader à la fois pour les commandes et les livraisons

Indépendamment du succès, d'un montant record et historique, d'EADS allié à Northrop Grumman, relatif à 179 avions ravitailleurs conçus à partir des A330, l'année 2008 confirme le « retour d'Airbus » dans la compétition (dans tous les secteurs, hormis les longs courriers, toujours en exceptant ces 179 A330 modifiés ; cet appel d'offres militaire fut finalement annulé, en faveur de Boeing) :

L'année 2008 finit par une grève importante chez Boeing, et un net avantage d'Airbus, à la fois au niveau des commandes (53,3 %) et des livraisons (53,8 %).

2009 et 2010 : Airbus toujours en tête

| Avions commerciaux | Livraisons 2010 | Commandes 2010 | Carnet de Commandes en 2010 | Total des avions livrés jusque 2010 | ||||

|---|---|---|---|---|---|---|---|---|

| Airbus | Boeing | Airbus | Boeing | Airbus | Boeing | Airbus | Boeing | |

| Monocouloirs | 401 A320 | 376 B737 | 416 A320 | 486 B737 | 2418 A320 | 2186 B737 | 4728 A320 | 6637 B737 |

| Long rayon d'action | 87 A330 4 A340 | 74 B777 12 B767 | 47 A330 1 A340 | 46 B777 3 B767 | 354 A330 4 A340 | 253 B777 50 B767 | 750 A330 350 A340 | 910 B777 994 B767 |

| Futurs à long rayon d'action | 0 A350 | 0 B787 | 78 A350 | -4 B787 | 583 A350 | 847 B787 | 0 A350 | 0 B787 |

| Très gros porteurs | 18 A380 | 0 B747 | 32 A380 | -1 B747 | 193 A380 | 107 B747 | 41 A380 | 0 Boeing 747-8 1418 B747 |

| Total | 510 | 462 | 574 | 530 | 3 552 | 3 443 | 5 869 | 9 959 |

| (au 31 décembre 2010) | ||||||||

Entre 2012 et 2018, Boeing redevient leader sur les livraisons alors que Airbus reste devant pour les commandes

Airbus l'emporte sur Boeing de 2011 à 2018 au niveau des commandes, sauf en 2012, mais Boeing remporte le match sur les livraisons entre 2012 et 2018.

Mais la crise du 737 Max a été très forte pour Boeing (et elle n'est pas terminée), après le deuxième crash de l'avion. et l'avionneur n'a toujours pas retrouvé le niveau des livraisons de 2014 - 2018, ni même de 2012 et 2013. Et les commandes nettes sont même fortement négatives près de 500 en 2020 : le nombre d'annulations a été beaucoup plus fort que celui des commandes.

| 2023 | 2022 | 2021 | 2020 | 2019 | 2018 | 2017 | 2016 | 2015 | 2014 | 2013 | 2012 | 2011 | 2010 | 2009 | 2008 | 2007 | 2006 | 2005 | 2004 | 2003 | 2002 | 2001 | 2000 | 1999 | 1998 | 1997 | 1996 | 1995 | 1994 | 1993 | 1992 | 1991 | 1990 | 1989 | |

| Airbus | 2094 | 820 | 507 | 268 | 768 | 747 | 1109 | 731 | 1080 | 1456 | 1503 | 833 | 1419 | 574 | 271 | 777 | 1341 | 790 | 1055 | 370 | 284 | 300 | 375 | 520 | 476 | 556 | 460 | 326 | 106 | 125 | 38 | 136 | 101 | 404 | 421 |

| Boeing | 1314 | 774 | 771 | -471 | -87 | 893 | 912 | 668 | 768 | 1432 | 1355 | 1203 | 805 | 530 | 142 | 662 | 1413 | 1044 | 1002 | 272 | 239 | 251 | 314 | 588 | 355 | 606 | 532 | 664 | 379 | 112 | 220 | 230 | 240 | 456 | 563 |

| Sources : Commandes & Livraisons d'Airbus au 31 Décembre 2019 Commandes de Boeing au 31 Décembre 2019 | |||||||||||||||||||||||||||||||||||

Source 2009 et 2010, Flightglobal.com (en)[9]

Les graphiques (plus haut) permettent de constater visuellement que les parts de marché d'Airbus et Boeing sont assez proches de 50%, même si elles varient notablement d'une année sur l'autre.

Le cumul des commandes, depuis 1989, permet de lisser les chiffres, et de le vérifier, avec une part de marché moyenne pour Airbus de 51.5% jusqu'en 2022 (21 047 sur 40 184), et de 52.2% (23 141 sur 44 292) jusqu'en 2023

Airbus est en tête plus souvent depuis 2000, sauf

- en 2000 (520 vs 588)

- 2006 (790 vs1044)

- 2007 (1341 vs 1413)

- 2012 (833 vs 1203)

- 2018 (747 vs 893)

- 2021 (507 vs 771)

et Airbus est en tête pour le total depuis l'an 2000 : 19 992 au lieu de 16 794, et ce n'est pas seulement à cause de la crise du 737 Max, avec une part de marché de 54,3%.

Et sur 24 mégacommandes recensées ici depuis 2011, Airbus en a obtenu 13, un peu plus que la moitié, mais d'un montant nettement plus levé : 2 173 A320 + 540 A321, soit 2713, face à 1845 Boeing 737 Max; avec une part de 59,9%, et une part inverse pour les 787 (160) versus les A350 (40). Ces mégacommandes dans la famille A320 Neo représentent 31.6% du carnet de commandes d'Airbus (8598), alors que les 1845 B 737 Max représentent 32,8% du carnet de Boeing (5626) au 31 décembre 2023.

| 2023 | 2022 | 2021 | 2020 | 2019 | 2018 | 2017 | 2016 | 2015 | 2014 | 2013 | 2012 | 2011 | 2010 | 2009 | 2008 | 2007 | 2006 | 2005 | 2004 | 2003 | 2002 | 2001 | 2000 | 1999 | 1998 | 1997 | 1996 | 1995 | 1994 | 1993 | 1992 | 1991 | 1990 | 1989 | |

| Airbus | 735 | 661 | 611 | 566 | 863 | 800 | 718 | 688 | 635 | 629 | 626 | 588 | 534 | 510 | 498 | 483 | 453 | 434 | 378 | 320 | 305 | 303 | 325 | 311 | 294 | 229 | 182 | 126 | 124 | 123 | 138 | 157 | 163 | 95 | 105 |

| Boeing | 528 | 480 | 340 | 157 | 380 | 806 | 763 | 748 | 762 | 723 | 648 | 601 | 477 | 462 | 481 | 375 | 441 | 398 | 290 | 285 | 281 | 381 | 527 | 491 | 620 | 563 | 346 | 219 | 207 | 272 | 330 | 446 | 435 | 385 | 491 |

| Sources : Commandes & Livraisons d'Airbus au 31 Décembre 2019 Livraisons de Boeing au 31 Décembre 2019 Les McDonnell Douglas MD-80, MD-90 et MD-11 sont inclus dans les livraisons de Boeing à partir de la fusion entre McDonnell Douglas et Boeing en Août 1997. | |||||||||||||||||||||||||||||||||||

Source 2009 et 2010 : Flightglobal.com (en)[9].

Le cumul des livraisons, depuis 1989, permet de constater une part de marché pour Airbus de 47.2% jusqu'en 2022 (13 975 sur 29 586), et de 47.7% jusqu'en 2023 (14 710 sur 30 849).

On constate bien que la part de marché est proche de 50% mais inférieure, ce qui est logique puisque Airbus est toujours en train de rattraper Boeing.

Mais depuis l'an 2000, Airbus est en tête 13 années sur 24, sauf en 2000, 2001, 2002, 2012, 2013, 2014, 2015, 2016, 2017, 2018 et 2021,

avec un total de 12 974 avions livrés et une part de marché globale de 52.3%

Remarque : les pourcentages de part de marché, commandes et livraisons, sont en fait un peu inférieurs aux chiffres calculés ci-dessus, puisqu'il faudrait tenir compte des commandes et livraisons des autres avionneurs. Mais les ordres de grandeur sont bien ceux-ci, et ces chiffres donnent bien l'importance respective d'Airbus et de Boeing.

Les deux crashs du 737 Max et l'effondrement de Boeing en 2019 - 2020

Le logiciel MCAS du 737 Max a causé deux catastrophes aériennes qui ont fait 346 morts, en octobre 2018 en Indonésie puis en mars 2019 en Ethiopie

Les 737 Max ont de ce fait été cloués au sol durant de longs mois dans le monde entier, entre mars 2019 et novembre 2020, après ces deux catastrophes aériennes heureusement exceptionnelles

Boeing : des livraisons et commandes en chute libre ! C’est la crise à Boeing. Au mois d’avril, le constructeur aéronautique n’a enregistré aucune nouvelle commande et près de 200 annulations. Selon le site Journal Aviation, Boeing a enregistré une chute de près de 25% des livraisons d'avions civils sur les quatre premiers mois de l'année... La chute des livraisons est largement due à la réduction de la production des 737 MAX qui est de de l’ordre de 20%.... Le Journal Aviation précise que l’appareil représente 79,5% du carnet de commandes (5.582 appareils) de Boeing au 30 avril.... Le constructeur aéronautique américain est largement devancé par Airbus, son grand rival européen.

Les commandes d'avions commerciaux de Boeing ont terminé dans le rouge en 2019, une première depuis des décennies, en raison de la crise du 737 MAX. Le bilan commercial annuel du constructeur aéronautique américain affiche un déficit de 87 appareils nets, c'est-à-dire qu'il a enregistré davantage d'annulations que d'ordres d'achat Boeing : les commandes d'avions dans le rouge en 2019 à cause du 737 MAX

Boeing a vu son carnet de commandes reculer au total de 1.026 appareils en 2020. Ce carnet recensait 4.223 appareils fin 2020, contre 5.900 fin 2018 Les livraisons de Boeing ont chuté de 59% en 2020

Le constructeur aéronautique, qui a pâti comme le reste du transport aérien des perturbations causées par la pandémie de Covid-19, a toutefois terminé l'année 2020 sur une note positive du fait d'une remise en service du 737 MAX aux États-Unis et au Brésil après près de deux ans d'interdiction de vol.

« Nous avons également poursuivi des inspections complètes de nos appareils 787 pour nous assurer qu'ils répondent à nos normes de qualité les plus élevées avant la livraison », a-t-il souligné. L'identification de défauts de fabrication sur le long-courrier 787 « Dreamliner » a en effet retardé les livraisons au deuxième semestre 2020.

Fin janvier 2024, un Boeing 737 MAX a été livré à une compagnie chinoise pour la première fois depuis 2019, marquant l'épilogue de près de cinq ans d'interruption.

Du point de vue commercial, l'année 2020 restera dans les annales comme la pire de l'histoire de Boeing. Avec seulement 157 livraisons l'an dernier (contre 380 en 2019 et 806 en 2018 !) et des annulations bien plus nombreuses que les prises de commandes, l'avionneur américain n'avait pas connu pareille déroute depuis la grande grève de 1995, qui avait paralysé la production durant soixante-neuf jours.

Jamais l'écart avec Airbus n'a été aussi large, avec 566 livraisons et ses 268 commandes supplémentaires. Et affaibli par le 737 Max, Dennis Muilenburg, PDG de Boeing, est contraint de démissionner.

L'année 2020, fut celle de la double peine pour Boeing, la crise du Covid-19, venant s'ajouter à celle du 737 MAX, qui avait déjà fait chuter ses livraisons de 52 % en 2019. Plus que la pandémie, c'est bien la crise du 737 MAX qui est à l'origine de l'hémorragie subie par le carnet de commandes de Boeing, avec 758 annulations de MAX depuis son immobilisation en mars 2019 (qui conserve néanmoins 3.324 commandes en portefeuille).

A cette double crise s'est même ajoutée, fin 2020, la découverte de problèmes de malfaçons sur certains 787, qui a engendré un ralentissement des livraisons de « Dreamliner » en décembre. Ce qui n'a pas empêché Boeing de livrer plus de long courriers gros porteurs qu'Airbus (114 contre 83), grâce à la bonne tenue du marché des avions cargo, sur lequel il est archi-dominant. (Boeing se console d'un bilan 2020 désastreux avec le retour du MAX)

Après avoir longtemps refusé l’idée, Boeing, sous pression de la FAA, a annoncé que tous les pilotes de MAX devraient effectuer des séances de simulateur avant de reprendre le manche de l’avion, ce qui prendra des mois. Un exemple ? "American Airlines a 4.000 pilotes et un seul simulateur, explique Ernest Arvai, analyste au cabinet AirInsight. A 30 minutes de formation, il faudrait 111 jours pour entraîner tout le monde. A une heure de formation, il faudrait 6 mois. Il va y avoir un goulot d’étranglement sur les simulateurs."

La crise du 737MAX a coûté 9,3 milliards à Boeing jusqu'en septembre 2019 "Le montant final pourrait atteindre 20 milliards, estimait en décembre 2019 Addison Schonland, du cabinet AirInsight. C’est l’équivalent d’une fois et demie le coût de développement d’un nouveau programme d’avion." En Janvier 2020, Boeing évalue à 19 milliards USD les pertes occasionnées par la crise du 737 MAX. Ce montant inclut l’immobilisation des appareils, les indemnisations des compagnies aériennes, les pertes industrielles (annulation de commandes, report des achats, arrêt des chaines de production, …), les pertes d’image et de confiance des clients, ainsi que diverses pénalités. (L’affaire Boeing 737 MAX : chronologie des faits et coût du sinistre)

... La seule indemnisation des compagnies aériennes est estimée à 9 milliards USD.

Boeing a certes les reins solides. "Le groupe avait réalisé 10 milliards de dollars de bénéfice net sur la seule année 2018, rappelle Richard Aboulafia, vice-président du cabinet américain Teal Group. Ils survivront, même si c’est douloureux." Mais la crise du 737 MAX bouscule le groupe sur ses fondements même, pour trois raisons.

Un, le MAX est un pilier de la stratégie de Boeing. Le nouveau monocouloir, vendu à plus de 5.000 exemplaires, représente 30% du chiffre d’affaires de l’avionneur, et 72% de ses livraisons d’avions civils l’année dernière.

Deux, la crise du MAX frappe un groupe déjà à la peine sur plusieurs autres grands programmes. "Le 787 a des problèmes de moteurs Rolls-Royce, et des problèmes de qualité dont se sont plaints Singapore Airlines et KLM, détaille Ernest Arvai, chez AirInsight. Le 777X [successeur du 777, NDLR] a un an de retard, et fait désormais face à un autre retard lié aux moteurs GE. Le ravitailleur KC-46A ne vole que dans des conditions restrictives au sein de l’US Air Force, et il affiche un retard lié à des litanies de problèmes."

Troisième facteur: les déboires du MAX contraignent le groupe à revoir ses grands projets. Boeing a ainsi dû mettre entre parenthèses son projet d’avion milieu de gamme NMA (New Midmarket Airplane), dont il voulait à l’origine lancer le développement cette année, en 2019.

Mais les incidents se multiplient pour Boeing. Le constructeur est de nouveau dans la tourmente depuis un incident le 5 janvier 2024 sur un 737 MAX 9 de la compagnie Alaska Airlines, dont une porte-bouchon s'est détachée de la carlingue en plein vol. Entres autres conséquences, la FAA a lancé un audit sur le contrôle qualité du constructeur, qui a connu des problèmes de production tout au long de 2023, et a gelé sa cadence mensuelle de production de 737 MAX à 38.

Des conséquences de la crise 737 très graves pour Boeing

... Le cas de Boeing, sous certains aspects, n’est pas sans rappeler celui de General Electric, discuté dans ces colonnes il y a quelques semaines. Ici aussi, une culture d'entreprise délétère et bureaucratique à l’excès, un désir maladif d’impressionner les marchés financiers, ainsi qu’une obsession de la gratification à court terme sont à la source du désastre.

Dans une large mesure, on peut dire que ce fleuron industriel américain s’est entièrement sabordé. Un chiffre édifiant, symbole parmi d’autres de sa gestion catastrophique : Boeing a dépensé plus de $45 milliards en rachats d'actions entre 2013 et 2019, soit presque deux fois le coût du développement du Boeing 787, le tout à des valorisations parfaitement déraisonnables.

Il s’est aussi lourdement endetté au passage, l’exposant ainsi à un retournement de cycle ou un événement imprévisible comme la pandémie en 2020. Privé des capitaux propres indispensables à sa stabilité dans ces périodes de débâcle, Boeing a dû s’endetter encore davantage, si bien que le groupe compose désormais avec une dette nette de $40 milliards — alors qu'historiquement il évoluait en situation de trésorerie nette.

Ceci place aujourd’hui le constructeur dans une situation extrêmement délicate puisqu’il a enchaîné cinq exercices consécutifs dans le rouge, avec une perte cumulée de $22 milliards entre 2019 et 2023. La destruction de valeur pour les actionnaires est donc considérable, même épique.

Même dans un contexte de reprise post-pandémie, le chiffre d’affaires et le profit d’exploitation de Boeing restent très loin des niveaux qu’ils occupaient durant le précédent cycle, avant les déboires du 737MAX. Il est vrai que près des deux-tiers des avions civils livrés par le constructeur étaient justement des variantes du 737MAX...

Boeing doit également supporter $2.5 milliards de charge d’intérêts dans un contexte de taux généralement orientés à la hausse. La priorité de sa gestion s’oriente à ce titre vers le désendettement, ce qui le prive de précieuses ressources pour lancer le développement de nouveaux programmes.

Enfin, le groupe adopte les standards du secteur de la technologie et assure désormais une bonne part de ses rémunérations en stock-options, ce qui lui a coûté l’année passée la bagatelle de $2.2 milliards. Avait-il vraiment besoin de cela pour redorer son blason et attirer les meilleurs talents en ingénierie aéronautique ? Peut-être, mais cette avalanche de coûts supplémentaires tombe en tout cas bien mal.

En 2023 : Encore une année dans le rouge pour Boeing. Pour la cinquième année consécutive, le groupe américain a bouclé son exercice 2023 avec une perte, de 2,242 milliards de dollars, pour un chiffre d'affaires de 77,794 milliards de dollars. Mais le retour à la normale paraît encore bien lointain. Et ce, alors que la demande d'avions commerciaux est repartie de plus belle et que son principal concurrent, Airbus, devrait prochainement annoncer de nouveaux bénéfices records.

Boeing continue de perdre de l'argent sur ses deux principaux métiers. La branche aviation commerciale, toujours empêtrée dans les problèmes du 737 Max, affiche 1,635 milliard de pertes, pour 33,9 milliards de dollars de chiffres d'affaires. Quant à la division militaire et spatiale, plombée par des surcoûts, elle a encore perdu 1,764 milliard, pour 24,9 milliards de chiffre d'affaires. Seule l'activité « services » de maintenance et formations affiche un résultat positif, avec 3,329 milliards de profits pour 19,12 milliards de dollars. ...

Depuis 2019 Airbus est leader à la fois pour les commandes et les livraisons, sauf en 2021

La crise du 737 Max se traduit par un décrochage de Boeing qui n'en finit pas ; A redevient leader à la fois pour les commandes et les livraisons, sauf en 2021 où Boeing repasse devant ponctuellement pour les commandes.

Une année 2022 record pour Airbus

L’avionneur européen a dévoilé des profits record (4,25 milliards d'euros) au titre de 2022, tenant ainsi la dragée haute à son éternel concurrent Boeing, dans le rouge pour la quatrième année de suite.

Un bémol, toutefois, Airbus n’a livré que 661 appareils, contre une cible de 720 pour 2022, en raison de problèmes “logistiques et de recrutement” Airbus : la belle commande de Lufthansa

Commandes : le plongeon de Boeing en 2019 2020 et l'envol d'Airbus

Le nombre de commandes obtenues par Airbus en 2023 est impressionnant puisqu'il est près de 3 fois celui des livraisons, lui-même très élevé, et qu'il est plus de 2.5 fois celui des commandes en 2022 et déjà supérieur aux commandes passées auprès de Boeing. Le carnet de commandes augmente encore de 1359 exemplaires, ce qui est colossal.. Cette performance de prise de commandes est d’autant plus remarquable qu’elle s’est accompagnée d’une marge opérationnelle record de 15,2 %. Le succès indéniable de la famille A320, cumulant 1 675 commandes, dont 1 313 pour l’A321, s’explique par son efficacité énergétique et ses résultats exceptionnels. (Aviation civile, Airbus atteint des sommets historiques en 2023)

En 2023, Airbus a obtenu 1675 commandes nettes d'A320, dont 1286 pour le seul A321neo ce qui est colossal. Il faut rappeler que cet avion A321 est sans vraie concurrence chez Boeing en particulier sa variante XLR à rayon d'action étendu. En face Boeing est obligé de proposer le 787, à large couloir, qui est opéré à des coûts d'exploitation nettement plus élevés.

Livraisons : Boeing s'effondre en 2018 2019 et tarde à rattraper Airbus

En 2023 Airbus a légèrement dépassé son objectif de livraison (720) loin, très loin devant Boeing (528, après 480 en 2022, et 340 en 2021).

Des carnets de commandes impressionnants, surtout pour Airbus

Les restes à livrer (backlogs, carnets de commandes) sont très impressionnants, de plus en plus :

- 5626 avions en 2023 pour Boeing

- 8598 pour Airbus -près de 11 années de production, au rythme actuel- ce qui explique pourquoi Airbus est engagé à augmenter les cadences (75 monocouloirs par mois le plus vite possible)

Cela représente une part de 60.4% pour Airbus, ce qui est cohérent avec la part d'environ 60% pour les monocouloirs.

De tels carnets de commandes incitent chaque avionneur à augmenter ses livraisons, mais cela doit être le cas pour tous les sous-traitants, ce qui n'est pas aisé.

Boeing a plus souvent été leader au niveau des livraisons, même quand Boeing avait reçu moins de commandes, probablement du fait d'une plus grande facilité à ajuster sa production (les chiffres et les graphiques montrent bien les très grandes variations d'une année à l'autre, même si un carnet de commandes très important permet d'amortir les variations des livraisons).

Mais Airbus semble bien décidé à augmenter rapidement ses cadences, à la fois pour augmenter le chiffre d'affaires et pour éviter que les compagnies se tournent vers Boeing simplement par impossibilité d'Airbus de fournir rapidement ses clients.

La crise du Boeing 737 Max semble n'avoir pas de fin depuis 2018

Boeing est de nouveau empêtré dans une crise avec son avion-phare, le 737 Max, malgré un bond de ses commandes (1.314 commandes nettes, 1.456 hors annulations et modifications). Il s’appuie pour cela sur le succès commercial du 737 MAX (987 commandes) et du long-courrier 787 (313 commandes). Mais le géant américain demeure empêtré dans des problèmes de production et contrôle qualité et n’a livré que 528 appareils au cours de l’année.

En janvier 2024... un morceau de fuselage d’un 737 MAX d’Alaska Airlines s’est détaché en plein vol, sans faire de blessés, mais ternissant à nouveau l’image de l’appareil après deux accidents liés à des défauts de conception qui avaient fait au total 346 morts en 2018 et 2019. L’agence américaine de régulation de l’aviation civile (FAA) a annoncé jeudi avoir ouvert une enquête formelle sur une possible défaillance de Boeing.

Le 787 et le 777 également concernés par une enquête de la FAA.

La famille 737 n'est pas la seule à faire l'objet d'une enquête de l'autorité américaine de régulation FAA : Un ingénieur de Boeing accuse : les tronçons du fuselage du 787 « sont incorrectement attachés et pourraient se dissocier les uns des autres en plein vol » ; l'Agence américaine de régulation de l'aviation civile (FAA) a annoncé enquêter sur la conception du Boeing 787 Dreamliner et du 777, deux gros-porteurs long-courriers, après avoir été contactée par un employé de l'avionneur affirmant que la structure de ces avions n'était pas sûre, selon plusieurs sources.

Le quotidien américain New York Times rapporte qu'un ingénieur de Boeing, Sam Salehpour, employé depuis plus de dix ans par l'avionneur- a contacté la FAA pour signaler que la façon dont sont assemblés les différents tronçons du fuselage du B-787 Dreamliner pouvait affaiblir l'avion dans le temps. L'homme, explique notre confrère, affirme que ces tronçons « sont incorrectement attachés ensemble et pourraient se dissocier les uns des autres en plein vol après avoir effectué des milliers de vols ».Dans son alerte, Sam Salehpour explique avoir constaté des « raccourcis » dans le processus d'assemblage du Dreamliner qui ont notamment provoqué une « déformation des matériaux composites (...), pouvant altérer les performances d'usure sur le long terme ». D'après lui, plus d'un millier de Dreamliner en service pourraient présenter ce problème situé à « deux jonctions importantes ».

Concernant le 777, Sam Salehpour affirme que de « nouvelles procédures d'assemblage » mises en oeuvre sans procéder « à la nécessaire reconception des pièces concernées ont entraîné un mauvais alignement des pièces ». Selon lui, « les ingénieurs de Boeing ont subi des pressions pour fermer les yeux » alors que cela « constitue également un grave risque sécuritaire ».

Lancé en 2004, le programme du 787 est né dans la douleur avec une certification semée d'embûches. Celle-ci n'interviendra qu'en 2011. Dix ans plus tard, les livraisons du 787 ont été suspendues pendant presque deux ans, en 2021-2022, à cause de problèmes opérationnels. Elles ont pu reprendre après le feu vert de la FAA en août 2022.

Ces révélations interviennent en effet au moment où le groupe est confronté à une succession de problèmes de production et d'exploitation de ses 737 MAX. Et ils sont nombreux : pertes de pièces de carlingue en vol, problèmes de moteurs ou soucis mécaniques... Il s'agit, pour des experts, d'un « alignement des planètes défavorable » découlant de problèmes de production et de maintenance.

United Airlines est particulièrement concernée : pédales de gouvernail bloquées, perte d'un pneu au décollage, pièce métallique du fuselage manquante, indicateurs de vitesse du vent défaillants, entre autres. Ces derniers jours, la compagnie à bas coût Southwest se retrouve sous les projecteurs avec une pièce du capot d'un moteur qui s'est en partie arrachée au décollage dimanche. Un décollage avait été annulé jeudi à cause d'un « possible problème de moteur », le pilote évoquant une « surchauffe des freins » et « un incendie au niveau du moteur gauche ».

A chaque fois, il s'agit d'un Boeing -à l'exception du 4 mars, quand un Airbus A320 de United retourne se poser à cause d'un « problème d'équipement ».

Pour les experts, il y a trois problèmes possibles. Un problème de conception, comme ce fut le cas pour les accidents de deux Boeing 737 MAX 8 en 2018 et en 2019, qui ont fait 346 morts. En revanche, l'incident d'Alaska Airlines—qui a fait quelques blessés légers—relève d'un problème de production. L'appareil, un Boeing 737 MAX 9, avait été livré en octobre. Le rapport préliminaire de l'Agence américaine de sécurité des transports (NTSB), publié le 6 février, révèle que « quatre boulons prévus pour empêcher que la porte-bouchon ne se déplace vers le haut étaient manquants ». Ces boulons avaient été retirés à l'usine de Boeing pour remplacer des rivets endommagés.

La troisième cause, d'après les experts, est un problème de maintenance. Et c'est le point commun de la plupart des incidents repérés ces derniers mois. Si les deux premières causes relèvent de l'avionneur, la troisième est du ressort de la compagnie aérienne.

L'année 2023, nouvelle année record pour Airbus, à la fois pour les commandes et les livraisons.

Airbus n’a jamais eu autant de commandes de son histoire et est parvenu à livrer en 2023 le nombre d’appareils qu’il s’était fixé. L’avionneur européen a annoncé jeudi avoir engrangé 2094 commandes nettes l’an passé, pulvérisant son précédent record datant de 2013 (1503 commandes nettes). Le groupe a surfé sur les succès de ses monocouloirs de la famille A320 et ses long-courriers A350. Avec plus de 2300 commandes en 2023, Airbus n’a jamais autant vendu d’avions

Airbus a obtenu 2319 commandes brutes, dont 1 835 A320 et 300 A350, là aussi un plus haut historique. « Nous avions initialement prévu que l’aviation se redresserait entre 2023 et 2025, mais ce que nous avons vu en 2023, c’est que parallèlement au marché des monocouloirs, celui des gros-porteurs est revenu bien plus tôt que prévu et avec vigueur », a commenté Christian Scherer, le directeur général d’Airbus Avions commerciaux

... Les méga-commandes se sont donc accumulées en 2023 pour Airbus, qu’il s’agisse de la compagnie indienne à bas-coûts IndiGo, qui a signé la plus importante en volume de l’histoire de l’aviation civile (500 A320), d’Air India (250 appareils dont 40 A350) ou encore de Turkish Airlines (230 avions dont 60 A350). Christian Scherer y voit une tendance amenée à perdurer : « 70% de la flotte mondiale en service est actuellement de générations précédentes, ça fait beaucoup d’avions à remplacer, sans même parler de la croissance ».

Plus de 500 avions de plus que son précédent record, avec 2 094 appareils commandés l'an dernier, Airbus dépasse très largement son précédent record établi il y a dix ans avec 1 503 appareils commandés. C'est tout simplement du jamais-vu. On est bien loin des 820 exemplaires de 2022, des 507 de 2021 ou encore des 268 avions commandés en 2020. (Airbus confirme sa place de n°1 mondial en 2023 face à Boeing).

Notamment grâce à une commande très importante de Turkish Airlines pour 355 Airbus (230 fermes, dont 150 A321 NEO et 70 gros-porteurs A350, 50 A350-900, 15 A350-1000 et 5 A350F, plus 125 options). L'accord permettra à Turkish Airlines de porter sa flotte à plus de 800 appareils d'ici dix ans, contre 439 actuellement... L'entreprise s'est engagée dans une croissance notamment vers l'Afrique et l'Asie, grâce à son nouveau hub, le gigantesque aéroport international d'Istanbul. La compagnie revendique détenir le titre de « la compagnie aérienne qui dessert le plus de pays dans le monde ».

Boeing de son côté ne démérite pas, avec là aussi une année de ventes record et une hausse de 70 % de ses commandes nettes annuelles, mais reste cependant très loin derrière avec 1 314 commandes nettes enregistrées l'an passé, après prise en compte des annulations, contre 774 nouvelles commandes nettes en 2022. En décembre, la société a enregistré 371 commandes brutes, y compris les ventes mensuelles les plus élevées jamais enregistrées pour le 737 MAX, soit 301 avions. Boeing atteint son objectif de livraison d'avions de ligne en 2023 grâce à une année de ventes record

Livraisons Airbus par famille d'avions effectuées en 2023 (2022 entre parenthèses) :

- Famille A220 68 (53)

- Famille A320 571 (516)

- Famille A330 32 (32)

- Famille A350 64 (60)

Soit un total de 735 avions commerciaux en 2023, en augmentation de 11% par rapport à 2022 (661).

Le carnet de commandes d'Airbus à la fin de l'année 2023 s'élève donc à 8 598 appareils. Au rythme des cadences actuelles, cela équivaut à plus de onze années de production.

Pour les livraisons, Boeing est, là encore, à la traîne, malgré un total de 528 avions sur l'année 2023, soit 48 de plus (+10%) qu'en 2022 (480 livraisons).

- 396 avions à fuselage étroit 737 l'année dernière, atteignant ainsi son objectif révisé d'au moins 375 avions monocouloirs, mais en deçà de l'objectif initial de 400 à 450 avions. L'objectif a été revu à la baisse en octobre après qu'un défaut de fabrication du fournisseur de fuselage Spirit AeroSystems l'a contraint à inspecter les avions, ce qui a ralenti les livraisons.

- 73 Boeing 787 Dreamliners en 2023, atteignant ainsi son objectif de 70 à 80 appareils.

Parts de marché, parc d'avions en service dans le monde

Le parc d'avions en service construit par Boeing reste le plus imposant, incluant la flotte des McDonnell Douglas (société intégrée à Boeing en 1997), parce que de nombreux Boeing 737 ou MD80 de plus de 30 ans volent encore[10], alors que les A320 ont été mis en service en 1988.

Fin 2010, Airbus avait construit 6 500 avions, dont 6 200 sont en service[11].

Le marché principal (monocouloirs A320 et B737) reste pour l'instant partagé entre les deux constructeurs, avec près de 1 000 avions construits en 2010.

Mais le lancement fin 2010 par Airbus de la future famille A320 NEO (319, 320, 321) en donnant le choix au client de monter des ailerettes ou non, et/ou de nouveaux moteurs ou non, en cherchant à utiliser le maximum de pièces communes avec l'A320 actuel, et a priori disponible dès 2015 (avec des moteurs PW, 2016 avec des moteurs Safran-GE Leap X), a rencontré un énorme succès en quelques mois, avec près de 1 200 commandes : jamais un avion n'avait été vendu aussi vite, pas même le 787 (plusieurs centaines 'seulement' en un an).

Plusieurs records ont ainsi été battus par Airbus depuis janvier 2011, avec les commandes massives d'Indigo (180 avions), d'AirAsia (200 avions), puis American Airlines (260 avions, 130 A320 classiques et 130 NEO).

Cette dernière commande, record historique, est d'autant plus remarquable qu'elle rompt un accord d'exclusivité Boeing chez la première compagnie américaine depuis 15 ans, et qu'elle concerne aussi 365 options d'A320 (face à respectivement « seulement » 200 737 et 100 options supplémentaires, le ratio commandes fermes + options A320/737 étant donc de plus de 2/3 en faveur d'Airbus).

La commande d'American pourrait aussi précipiter la décision de deux autres compagnies américaines (Delta et Continental), qui ont elles aussi à renouveler fortement leur flotte d'anciens avions gourmands en kérosène, y compris des MD 80 âgés. L'hypothèse d'avions concurrents comme les Bombardier C Series n'est d'ailleurs pas à exclure, ne serait-ce que pour des questions de disponibilité : un renouvellement rapide suppose aussi une capacité accrue de production qui n'a jamais été atteinte jusque-là.

Parts de marché, concurrence selon les segments de marché, et au-delà du duopole Airbus - Boeing.

Le titre de leader mondial de l'aéronautique est traditionnellement attribué à celui des deux avionneurs qui vend (et produit) le plus grand nombre d'avions, quelle que soit leur taille. En effet, il est difficile de connaître le chiffre d'affaires correspondant, d'autant que les compagnies obtiennent des rabais très importants, souvent 50%, et même plus avec des tarifs fortement dégressifs.

Il est important de compléter ces nombres totaux par le détail selon les différents segments de marché, ce qui est fait ci-dessous.

L'examen de ces segments montre, s'il en était besoin, que devenir acteur du secteur aéronautique et le rester est loin d'être évident.

Le japonais Mitsubishi a dû renoncer, le canadien Bombardier et son C-Series se sont fait racheter par Airbus, le chinois Comac rencontre des difficultés très importantes pour certifier son monocouloir C 919 ailleurs qu'en Chine et à se mettre d''accord avec ses partenaires russes pour le projet de bicouloir C929, les russes Sukhoi et Yakovlev (Ex Irkout) avaient déjà beaucoup de difficultés pour atteindre un nombre satisfaisant de commandes avant même que les sanctions économiques américaines ne les obligent à utiliser d'autres réacteurs.

Pour les avions de plus de 100 passagers, seul le brésilien Embrar a réussi à dépasser les 1000 exemplaires vendus, à part Boeing et Airbus. Comac atteint quasiment le seuil, mais seulement auprès de compagnes chinoises, obtenir des commandes ailleurs sera difficile et long "Il faudra du temps pour que le C919 soit commandé par un grand transporteur".

Et faire partie du duopole n'est pas non plus une assurance de vendre suffisamment d'exemplaires d'un modèle d'avion donné :

- l'A318 (80 commandes seulement), 10 A330-800 seulement pour l'instant

- les différentes versions de l'A340 ne se sont pas vendues beaucoup non plus

Plusieurs modèles ont mis du temps pour rencontrer le succès :

- l'A300 (il fallut qu'Arbus propose de louer ses A310 pour engranger des commandes décisives-chez Eastern Airlines-)

- le 747 -il fallut 10 ans (1975) pour atteindre 301 commandes, 10 ans de plus pour 680 ventes, et 5 ans de plus (soit 25 ans, en 1990) pour dépasser les 1000 exemplaires-

- même le best seller 777 a mis quelques années à obtenir le succès mérité avec le 777-300 ER (pour l'heure, les commandes se limitent à seulement 5 exemplaires).

Le 787 s'est vendu très largement mais souvent à des prix très bas (en particulier pour les -8, ce qui occasionnait des ventes à perte) et alors que les coûts de développement ont atteint la sommé astronomique de 32 milliards de dollars avec des coûts différés qui restent encore très importants (au point que ""sans nouvelle demande pour le 787, B n'a aucune chance de récupérer les 32 milliards dépensés sur le programme, et classés comme coûts de production différés")., le projet d'avion Boeing MOM "middle of the market" New Midsize Airplane -797- a vu son lancement repoussé puis annulé...

Heureusement pour Airbus, les ingénieurs européens ont fait preuve de beaucoup de créativité pour diminuer les risques ; par exemple en lançant simultanément l'A330 et l'A340 avec un maximum de pièces communes, en réutilisant le maximum de pièces entre les versions ceo et neo des avions A330 et A320, en réutilisant quasiment le même cockpit dans tous les Airbus.

Ainsi les différentes versions de l'A340 sont restées rentables, que ce soit pour les compagnies qui les utilisent et pour l'avionneur, malgré un nombre d'exemplaires insuffisant autrement (377 seulement pour tous les modèles A340, 2160 avec les ventes A330, et près de 3000 exemplaires avec les A300 et A310 de même section de fuselage).

Développer un nouvel avion coûte actuellement en général aux environs de 10 milliards de dollars.[4] ce qui est très dissuasif.

Pour Boeing c'est plus simple, puisque l'avionneur a pris l'habitude de recevoir des subventions : l'OMC confirme que Boeing a reçu des milliards de dollars de subventions illégales de la part des États‑Unis

Monocouloirs NB

<110 pax

Turbopropulseurs (à hélices)

- ATR filiale d'Airbus à 50% avec Leonardo, produits à 1800 exemplaires en octobre 2023

- ATR 42 [1]

- et ATR 72

- Bombardier Q400 74 à 90 passagers

- Fokker F50 et F60. Dutch Space a été racheté par EADS en 2006 et devient Airbus Defence and Space Netherlands en 2014. En juillet 2015, GKN acquiert Fokker pour 706 M€

- Embraer

Turboréacteurs (avions à réaction)

Seul l'avionneur Embraer a réussi à dépasser le seuil de 1000 exemplaires et Mitsubishi a dû renoncer.

Embraer Famille ERJ, dont le sigle signifie Embraer Regional Jetliners (jets régionaux Embraer),1231 exemplaires. En juillet 2019, 422 appareils sont encore en service :

La nouvelle famille d'avions a pour cible la part de marché des avions de 70 à 110 passagers. Ancienne désignation ERJ, remplacée par EMBRAER pour éviter que ces modèles puissent être associés à la seule aviation régionale :

- Embraer 170

- Embraer 175 E175 E2 (80 pax)

- Embraer 190

- Embraer 195 E190 E2 (97 pax) 1671 exemplaires

Sukhoi Superjet 100/130 russe (278 exemplaires, dont 147 livrés, 75 à 95 passagers) avec réacteur PowerJet SaM146 (Snecma (Safran, France) et NPO Saturn

Mitsubishi Spacejet japonais (76 à 96 pax) Programme annulé en février 2023

Entre 110 et 150 pax

Bombardier n'avait pas suffisamment de capital pour finir le développement de son C-series, très réussi techniquement mais trop peu vendu, ce qui l'a obligé à se tourner vers les deux acteurs du duopole, Boeing pendant un temps puis Airbus. L'entreprise a été rachetée par Airbus (avion renommé A220) [5]. "La CSeries était un trop grand risque pour Bombardier" Le développement aurait coûté 6 Milliards de dollars. Et 7 ans depuis son rachat par Airbus, "le niveau des cadences de production n'a pas encore permis au programme d'atteindre son seuil de rentabilité, qui pourrait être franchi en 2026"

- 737-600 et -700 737-700 ER

- 737- Max

- A318

- A319

- A220, ex Bombardier C-series (110 150 pax). "L’A220 s’arroge près de 60% de parts de marché sur le segment des petits monocouloirs. Soit trois fois plus que son principal concurrent, l’Embraer E2 ".

- Embraer brésilien, famille E-jet E2 : E190, 34 exemplaires. commandés, 19 ex en service ; E195, 272 ex. commandés 93 en service

- Yakovlev (Ex Irkout) MC-21, russe (177 ex, 130 à 240 pax) (132 à 165 passagers). Variante MC-21 210 prévue pour remplacer les réacteurs Pratt & Witney, du fait de sanctions américaines contre la Russie.

Rappelons aussi le programme Mercure, lancé en avril 1969 par Dassault et fruit d'une coopération européenne, qui ne fut commandé qu'en 10 exemplaires, par Air Inter, en 1972, mais "totalement réussi, tenant tous ses objectifs de performances, d'économie et de régularité en service" Comaéro page 63. Dassault tentera pendant quelques années de relancer le projet, avec le projet Mercure 200 (fuselage allongé et des moteurs CFM56 à bien meilleur rendement). Selon certaines rumeurs les plans furent cédés à Aérospatiale et inspirèrent dans une certaine mesure la conception de l'Airbus A320.

Entre 150 et 200 pax

En plus de l'obstacle financier des coûts de développement et de l'obligation de disposer de réacteurs performants, il est nécessaire pour un avionneur d'obtenir la certification de son appareil, ce qui suppose de fournir des milliers de documents. L'entreprise chinoise Comac avait tourné la difficulté technique de la disponibilité de réacteurs au meilleur niveau mondial, en signant un accord avec le consortium CFM, fournisseur des 737 et A320, mais rencontre encore des difficultés pour faire certifier le C919, d'autant les tests ont révélé des erreurs et difficultés techniques (erreurs de calcul sur les moteurs, fissures dans les stabilisateurs horizontaux boîte de vitesses reliée au moteur vulnérable à la fissuration).

Ceci et d'autres défaillances techniques et structurelles signifiaient que, début décembre 2019, après plus de deux ans et demi d'essais en vol, COMAC avait effectué moins d'un cinquième des 4200 heures de vol requises pour l'approbation finale par l'administration de l'aviation civile. Chine (CAAC). (Le nouveau projet d'avion chinois de la COMAC cale après des erreurs de calcul) Avec ce problème, COMAC devra remplacer les moteurs sur toutes les unités de test, et peut-être d'autres composants structurels.

Le retard de certification (repoussée, puis prévue en 2021) et l'absence de certifications occidentales (FAA et EASA) font que seules des compagnes chinoises ont commandé l'avion jusqu'à présent., d'autant que les livraisons ne seront pas possibles avant de nombreuses années. Lors du lancement du projet, en 2008, le pays espérait voir Comac livrer le premier avion en 2014. "Même si le C919 a la faveur des autorités chinoises et donc la priorité dans le carnet de commandes des compagnies aériennes locales (815 au total, dont une majorité d’intentions d’achats), la Comac ne sera pas en mesure de répondre aux besoins des transporteurs chinois pendant encore plusieurs années.

Cela peut expliquer les 330 appareils de la gamme A320 commandés à Airbus par China Eastern, China Southern, Air China et sa filiale Shenzhen Airlines depuis le 1er juillet.

Boeing ne profite pas autant de la situation : faute de voir les livraisons du 737 MAX débloquées par Pékin, l’avionneur américain s’est résolu à remettre sur le marché certains appareils destinés au marché chinois. Le C919 de la Comac ne constitue pas une menace immédiate pour le duopole Airbus/Boeing. Néanmoins, son décollage imminent représente une importante avancée de l’industrie aéronautique chinoise et l’émergence d’un nouvel adversaire à ne pas sous-estimer.... Les gènes du C919 sont loin d’être 100% « rouges »... le taux de localisation des pièces de l’appareil ne serait que de 60%."

Et "s’il continue d’accumuler les retards, le C919 pourrait même être obsolète au moment de sa mise sur le marché : prévu pour coûter 10 % de moins que ses concurrents, il devrait consommer plus de kérosène."

- 737- Max 8 178 -200 pax

- 737- Max 9 193-220 pax

- A320, 150 - 185 pax

- A321, 185 - 220 pax

- C919 168 - 190 pax 933 exemplaires commandés (en Chine)

- Yakovlev (Ex Irkout) MC-21-300 de 163 à 211 pax,175 exemplaires commandés ; Variante MC-21 310 prévue pour remplacer les réacteurs Pratt & Witney, mais les réacteurs restent à certifier.

> 200 pax

- 757- 200 et -300 (200 à 289 passagers), qui n'est plus fabriqué, 1049 exemplaires

- 737- Max 9 193-220 pax

- 737-Max 10 204-230 pax

- A321, 185 - 220 pax

- Yakovlev (Ex Irkout) une version longue (-400 du MC-21) était prévue ultérieurement, mais les sanctions contre la Russie n'arrangent pas la situation.

Bicouloirs WB

C'est le domaine réservé du duopole Boeing - Airbus, avec une part de marché de 60% environ pour Boeing, Lockheed ayant abandonné en 1982 le secteur des avions civils, malgré l'excellence technique du TriStar (considéré pour l'époque comme un bijou technologique), et Mc Donell Douglas ayant été racheté en 1997 par Boeing. Airbus semble avoir du mal à dépasser 40% de part de marché malgré les succès commerciaux de l'A330 et de l'A350 respectivement près de 1800 commandes, et 1308 vendus.

Le projet russo-chinois de Comac 929 souffre de fortes divergences entre les deux parties ("Les Chinois se sont lancés dans ce projet avec un seul objectif - obtenir des technologies et garder leur propre marché pour leur propre avion. Notre objectif n'était pas de partager des technologies, mais d'avoir accès au marché étranger"), il n'est pas sûr que ce projet aboutira.

< 400 pax

- 767-200, -300 et -400,modèles qui ne sont plus fabriqués sauf pour le fret

- 787-8, 787-9 et 787-10 "Le 787, Dreamliner, a quand même coûté 32 Milliards de dollars" pour le développement.

- 777-200 et -300

- A300, A310 qui ne sont plus fabriqués

- A330 ceo et neo

- A340 qui ne sont plus fabriqués

- A350 900 et 1000 1308 exemplaires jusqu'en 2024 (954 A350-900, 299 A350-1000 et 50 cargos). Les commandes A350 qui depuis des années stagnaient se sont envolées (de 281 unités en 2023 et 102 supplémentaires début 2024) avec les modifications sur l'A350, notamment probablement grâce à la possibilité de placer 10 passagers de front dans la cabine (comme dans le 777-9). 7 opérateurs de plus pour l'A350-1000 en 2023 et le nombre d'A350-1000 a bondi de 180 à 299, et ce n'est probablement qu'un début pour l'A350-1000.

- 777 -8

- Comac C929

Very Large VLA (Very Large Airplane) > 400pax

- 747-400 et 747-8

- A380

- 777-9

Développement de nouveaux avions

Subventions américaines militaires importantes pour Boeing

Depuis longtemps, les constructeurs américains d'avions bénéficient de programmes de R&D militaires très importants (Pentagone, Nasa principalement), qui leur permettent de faire des études et de développer des prototypes très coûteux et de mettre au point ainsi de nouvelles technologies et de nouveaux savoir-faire, extrêmement utiles pour le développement d'avions civils : le nombre de technologies ayant été d'abord utilisées sur les avions militaires est impressionnant, et Boeing bénéficie ainsi de transferts de technologie gratuits du militaire vers le civil.

Aides remboursables pour Airbus

Airbus a été dès le début un constructeur de matériels civils, et n'a pu bénéficier de subventions de programmes militaires. Les coûts de développement de nouveaux avions étant extrêmement élevés, Airbus a fait appel à des aides remboursables, de la part des États (France, Allemagne, Royaume-Uni, Espagne) ayant contribué au lancement du constructeur européen. Le principe est simple : un prêt est accordé à Airbus, remboursé en cas de succès commercial.

Polémique subventions/aides remboursables, plaintes auprès de l'OMC

En octobre 2004, Boeing a déposé une plainte auprès de l'Organisation mondiale du commerce (OMC), arguant que Airbus avait violé un accord bilatéral signé en 1992[12], en recevant des subventions. Airbus répondit que Boeing avait également violé l'accord en recevant des aides fiscales du gouvernement américain. De plus, l'Union européenne s'est aussi plainte de ce que les investissements japonais (par des compagnies aériennes japonaises) n'étaient pas permis par l'accord bilatéral de 1992, et qu'elles en constituaient de ce fait une autre violation.

Le 11 janvier 2005, Boeing et Airbus se sont mis d'accord pour essayer de trouver une solution à l'extérieur de l'OMC.

Cependant, en juin 2005, Boeing et le gouvernement américain rouvrirent le conflit commercial auprès de l'OMC, clamant qu’Airbus avait reçu des subventions illégales de gouvernements européens. Airbus s'est à son tour retourné contre Boeing, l'accusant de recevoir des subventions du gouvernement américain, notamment via les programmes militaires de recherche et développement financés par la Défense, et dont les retombées civiles sont très importantes.

Pour le développement du futur A350, Airbus a décidé de ne pas utiliser les (habituelles) aides remboursables (proposées par l'Allemagne, l'Espagne, la France et le Royaume-Uni), pour adoucir les relations entre l'Union européenne et les États-Unis.

Le 24 juillet 2020, Airbus annonce des modifications contractuelles pour s'aligner sur une décision de l’Organisation mondiale du commerce (OMC) sur les subventions, afin d'éviter des droits de douane américains. En particulier avec une modification des taux d’intérêt et de risques des contrats d’investissement de lancement remboursable (RLI)[13].

Deux projets tests : 787 et A400M

Les deux avionneurs ont lancé deux programmes très novateurs, dans des domaines très différents : le Boeing 787 et l'avion militaire A400M de transport, mais qui font tous les deux un appel massif aux matériaux composites, et qui font également l'objet d'une coopération internationale très importante.

Ces deux programmes sont donc l'occasion de faire des comparaisons, d'autant qu'ils ont été lancés dans la période récente (2003-2004).

Ces deux projets sont également très en retard : près de 4 ans pour l'A400M, et au moins 3 ans pour le 787 (voir ci-dessous).

Ces deux avions devaient pouvoir effectuer leurs premiers vols dans la même période, ce qui s'est finalement réalisé, tous les deux avec retard : le 11 décembre 2009 pour l'A400M, et le 15 décembre 2009, soit quelques jours après l'A400M pour le Boeing 787, alors que ce dernier devait initialement effectuer son premier vol en septembre 2007.

De toute façon, ces deux avions seront l'occasion de comparer deux façons très différentes d'utiliser les matériaux composites, avant même l'arrivée de l'A350 XWB, avec des risques supplémentaires pour le 787, du fait d'un fuselage révolutionnaire massivement en composites.

Deux façons très différentes d'utiliser les composites, pour le fuselage : 787 et A350

Avec l'A350 XWB, Airbus expérimente une autre façon d'utiliser les composites, au niveau du fuselage, par la mise en œuvre de panneaux, plutôt que par la « cuisson » du fuselage en un seul morceau (pour le Boeing 787), qui d'ailleurs semble poser des problèmes de production à Boeing.

Les stratégies d'Airbus et de Boeing : très gros porteur ou gros bimoteur

Airbus premier avionneur devant Boeing grâce à son avance technologique

En 2003, Airbus a renversé la domination de plusieurs décennies de Boeing sur le marché de l'aviation civile, en vendant pour la première fois plus d'avions que son concurrent direct. Les experts industriels reconnaissent alors à sa gamme de produits une qualité technologique et d'innovation supérieure à celle de son concurrent américain, dont certains modèles paraissaient dépassés.

Jusqu'en 2005, Airbus se maintient comme le premier avionneur mondial, consolidant même la supériorité acquise en 2003, avant que la tendance ne s'inverse en 2006 en raison de l'absence d'innovation du groupe dans les gammes moyennes porteuses et la montée en puissance des versions du Boeing 777.

Retour de Boeing à la première place avec les succès commerciaux des 777 et 787

Le retour de Boeing à la première place de constructeur avec le Boeing 777 est encore renforcé par le succès sans précédent du Boeing 787 Dreamliner qui a été commandé à 684 exemplaires, ce qui remet en cause la pertinence des choix de la direction d'Airbus. Son pari sur la domination des super gros porteurs pourrait paraître très risqué. La mobilisation des ressources d'innovation et de production d'Airbus sur ce segment au détriment de la gamme bimoteur qui a fait le succès d'Airbus a d'ailleurs été très contestée avant même la mise en production de l'A380.

La gamme des long-courriers qui est aujourd'hui la plus demandée est celle des 250/300 places. Selon certains analystes, ces derniers correspondraient mieux aux besoins des compagnies aériennes qui doivent s'adapter aux exigences variées de leur clientèle. Quand ils ont le choix, les passagers préfèrent les vols directs au système des "hub" (avions de petite taille pour rejoindre une plate-forme de correspondance appelée "Hub" puis gros porteur jusqu'au prochain hub). La récente flambée du cours du pétrole pourrait renforcer cette tendance.

Selon Forbes[14], l'Airbus A380 est un pari sur le "hub" qui serait impopulaire et engagerait l'existence d'Airbus. Selon Boeing, depuis 1990, le nombre de vols directs entre des villes distantes de plus de 5 600 km a doublé, la fréquence des vols a doublé et la taille des avions n'a cessé de diminuer, et cette tendance ne semble pas faiblir. L'Airbus A380 offrira des économies d'échelle quand il sera proposé dans une version à 800 passagers (au lieu de 525 actuellement) et seulement si la hausse du trafic aérien nécessite des très gros porteurs. À la suite du B-777 qui est équivalent en consommation que le gros porteur d'Airbus (3,1 L/100 par passager au lieu de 3,0, pour 525 places), le 787 Dreamliner, qui présente un meilleur rendement économique par son allègement et sa meilleure finesse semble mieux répondre aux demandes du marché (B787 : utilisation massive de matériaux composites, plus d'allongement de voilure, fuselage plus fin, 2 moteurs au lieu de 4).

Le premier projet d'Airbus A350 était une réponse tardive et peu innovante au Boeing 777, surclassée avant même sa sortie par le B-787, un projet plus avancé. Les 5 milliards de pertes dues aux retards de l'A380 pourraient manquer à Airbus pour amener le nouveau projet Airbus 350 XWB à un niveau technique comparable à celui du 787. Face au futur 747-8 de conception plus récente et qui devrait bénéficier progressivement des innovations technologiques du 787 Dreamliner, l'A380 pourrait avoir à évoluer, en particulier au niveau de la consommation de carburant qui est un point clef. Sauf bien sûr si l'A380 est utilisé pour 800 passagers.

Si les retards constatés sur le 787 n'augmentent pas (l'avion devait voler en septembre 2007, mais il a eu lieu en décembre 2009, et depuis les retards se multiplient, la première livraison ne pouvant avoir lieu avant la fin 2011), les décisions stratégiques de Boeing pourraient lui assurer un très haut volume de production (pour des marges confortables, c'est loin d'être évident, voir ci-dessous). Son choix de geler un temps sa gamme de gros porteurs (le seul modèle de 747 actuellement produit a 18 ans d'âge) et de laisser à Airbus le marché des très gros porteurs semble payant. En 2007, Boeing a gagné des parts de marché au détriment d'Airbus qui semble fragilisé.

Cependant la situation s'est largement améliorée depuis quelques années pour Airbus, et s'est nettement dégradée avec les retards nombreux du 787.

Les retards très importants du Boeing 787

Le caractère très innovant du 787 pose justement des problèmes à Boeing, parmi lesquels :

- poids excessif

- difficulté à assembler les composants du fuselage en composites

- sous-traitants qui ont du mal à produire les pièces au rythme prévu

- problèmes de qualité pour les sections de fuselage fabriquées en Italie

- ancrage des ailes à re-concevoir car trop fragile, etc.

Le 787 a déjà plus de trois ans de retard. Le premier vol annoncé initialement pour septembre 2007 n'a eu lieu qu'en décembre 2009. Alors que les livraisons devaient commencer à l'été 2008, elles ont débuté à l'automne 2011.

Des conséquences extrêmement sérieuses...

Si les difficultés de mise au point du 787 devaient continuer à s'accumuler, les pénalités de retard que demanderaient les compagnies clientes seraient très lourdes, d'autant plus que le programme a rencontré un succès commercial exceptionnel avec un record de commandes pour un appareil non encore construit.

Boeing pourrait offrir le nouveau 747-8 Intercontinental en compensation pour les compagnies aériennes attendant leurs 787[15]. Ce qui serait un paradoxe de la part du constructeur qui ne donnait pas d'avenir à l'A380, parce que sur un créneau beaucoup trop étroit...

Ces difficultés apparaissent sérieuses, au point que Boeing a déjà annoncé l'annulation d'une version du 787 commandée seulement par des compagnies japonaises, ce qui met celles-ci en difficulté. Elles envisageraient d'acquérir à la place des Airbus A350 XWB.

Ainsi en 2009, le 787 Dreamliner affiche des commandes nettes négatives, avec 59 annulations de plus que d'appareils vendus[16]. Et depuis le début de l'année 2011, Boeing a reçu plus d'annulations que de commandes pour l'appareil. Son bilan commercial au 3 mai est ainsi négatif à -12 Boeing 787 commandés[17].

Fin novembre 2010, Boeing estime qu’il lui faudra « entre six et huit mois pour atteindre une cadence de production normale »[18].

Plusieurs managers ont payé leur tribut au retard du B 787. En octobre 2007, Mike Bair le patron du programme est remercié après que Boeing a annoncé un décalage de six mois du premier vol. Et un nouveau patron, Jim Albaugh, auparavant à la tête de la division défense, a quitté ce poste pour prendre les rênes de la division de l'aviation civile[19].

... à la hauteur du succès commercial

Le plus grave dans ces retards touche aux aspects financiers : de l'aveu de la Direction de Boeing, le Boeing 787 ne sera pas rentable avant un moment[20].

Plus grave encore : ce nouvel avion aurait été commercialisé à un coût trop faible[21], ce qui pourrait expliquer en partie son succès commercial impressionnant.

Mais ce succès pourrait entrainer de très graves pertes pour Boeing, encore plus graves que les difficultés d'Airbus avec la production des A380 : cet avion avait été vendu à moins de 200 exemplaires, c'est-à-dire 4 fois moins que le 787. Et depuis les 50 nouveaux exemplaires A380 ont été commercialisés 25 % plus cher qu'à son lancement.

Si donc les compagnies n'annulent pas plus leurs commandes initiales de 787, le redressement financier sera beaucoup plus difficile, et surtout beaucoup plus long, à obtenir que pour Airbus.

Les conséquences de l'A380 sur les ventes d'Airbus

En 2007, Airbus a enregistré 1341 commandes nettes contre 1413 à son rival américain. 17 % des commandes portent sur l'A380 alors que presque 70 % sont dans la gamme A320 qui regroupe les plus petits avions produits par Airbus, typiquement des avions moyen-courrier de 150 places (913 de la famille A320, 405 A330/A340/A350, 23 A380)[22]. Chez Boeing, les avions moyen-courrier représentent moins de 60 % des commandes[23].

Le futur A350 aurait des perspectives commerciales 2 à 4 fois supérieures à celles de l'A380[24].

La première place de Boeing et la part prépondérante que semblent prendre les appareils de 300 places sur le marché aéronautique des longs courriers ne changent rien au fait que l'A380 est une brillante réussite technique (cf. discussion) et qu'il marque une étape de l'aviation commerciale.

Une vision positive pour Airbus

Certains[Qui ?] pensent que l'A380 assure une crédibilité supplémentaire à Airbus. Ils estiment que les éléments suivants ont renforcé le carnet de commandes d'Airbus :

- le lancement du projet au début des années 2000

- sa réussite technique dès sa sortie en 2005